Celem funduszy VC lokujących swój kapitał w rozwijających się spółkach jest przede wszystkim otrzymanie założonej przy podpisywaniu umowy stopy zwrotu po wskazanym okresie inwestycji (który trwa zwykle do 10 lat). Obecnie wymienia się następujące sposoby wyjścia VC z inwestycji: (1) sprzedaż udziałów lub przedsiębiorstwa (M&A) inwestorowi branżowemu lub inwestorowi finansowemu, (2) wykup udziałów lub przedsiębiorstwa, (3) IPO, w której dochodzi do sprzedaży akcji VC oraz (4) likwidacja spółki. Przyjrzyjmy się przedostatniemu ze wspomnianych sposobów, czyli wyjściu w drodze IPO.

Jakkolwiek wybór jednej ze wskazanych powyżej ścieżek zależny jest od sukcesu podmiotu, w który VC postanawia zainwestować, jednak preferowany sposób wyjścia jest określany już na etapie zawierania umowy inwestycyjnej i wynika ze struktury branży i stanu podmiotu, jak i panującej na rynku kapitałowym ogólnej sytuacji (koniunktury). Przy tym wszystkim należy mieć na względzie dodatkowe wymogi, jakie są stawiane spółkom w przypadku wymienionych na wstępie transakcji, w tym np. spółkom planującym ofertę na Głównym Rynku Giełdy Papierów Wartościowych (np. poziom kapitalizacji, okres trwania).

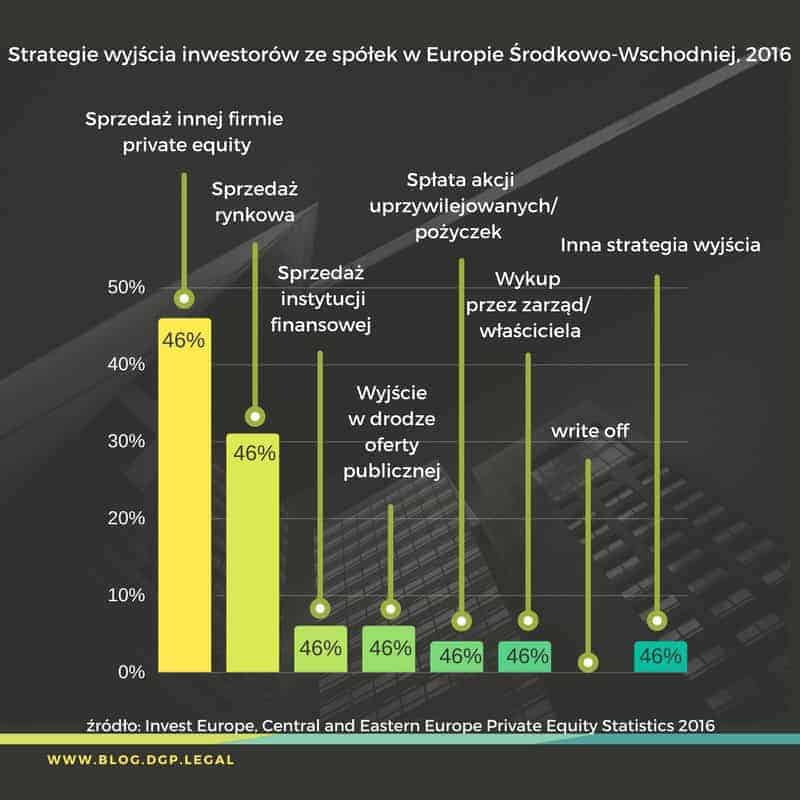

Exity w roku 2016 – przede wszystkim sprzedaż innemu podmiotowi private equity

Jak wynika z raportu Central and Eastern Europe Private Equity Statistics 2016 przygotowanego przez Invest Europe (dostępnego na stronie internetowej https://www.investeurope.eu/media/671537/invest-europe_cee_privateequitystatistics2016_24082017.pdf ), polski rynek po raz kolejny był największym z regionu, jeśli chodzi o wyjścia w 2016 roku – 363 milionów euro z dezinwestycji, co stanowiło 25 % ogólnej kwoty w Europie Środkowo-Wschodniej, a liczba spółek, w ramach których doszło do exitów sięgnęła 29, co stanowiło 26 % ogólnej liczby exitów. Ponadto, jak wynika z raportu, Polska była jednym z trzech państw, w których doszło do największych transakcji (obok Litwy i Czech).

Najbardziej „dochodowym” sposobem wyjścia z inwestycji w Europie Środkowo-Wschodniej w 2016 roku (476 milionów euro, 46 % wartości ogólnej dezinwestycji, 15 exitów) była sprzedaż na rynku wtórnym innemu podmiotowi private equity. Wartość trzech największych z takich transakcji wyniosła 38 % ogólnej wartości dezinwestycji dla całego regionu Europy Środkowo-Wschodniej w 2016 roku. Drugim najbardziej popularnym sposobem była sprzedaż udziałów/przedsiębiorstwa – 214 milionów euro i aż 37 exitów. Analizując statystyki, należy zauważyć, że wyjście z inwestycji przez IPO realizowane było przez VC w Europie Środkowo-Wschodniej tylko w przypadku 8 spółek, dając ogólną wartość 58 milionów euro.

Emisja publiczna odchodzi do lamusa

Dodatkowo należy zwrócić uwagę na fakt, że w ostatnim czasie zwiększyło się niezadowolenie przedsiębiorców, którzy zdecydowali się na emisję publiczną. Jakkolwiek przedsiębiorcy pozyskują na giełdzie kapitał od inwestorów a transparentność spółek publicznych ma również swoje zalety, tak niestety zarówno koszty emisji jak i funkcjonowania na giełdzie są istotne.

Kolejne regulacje prawne oraz procedury obowiązujące spółki, których niedopełnienie pociąga za sobą kary dla uczestników rynku, zniechęcają do pozostawania na giełdzie. Skutkiem tego jest obserwowana od jakiegoś czasu rosnąca liczba delistingów spółek. Wobec tego można się spodziewać, że do braku popularności exitów poprzez IPO przyczyni się w przyszłości nie tylko sytuacja na rynku kapitałowym, ale również niechęć spółek do przekształcania się w podmioty publiczne.

Jak wynika z powyżej przedstawionych statystyk, choć do umów inwestycyjnych wpisywany jest zwykle sposób wyjścia inwestora poprzez upublicznienie spółki w wyniku przeprowadzenia pierwszej oferty publicznej (IPO), nie jest to obecnie rozwiązanie popularne. W przeciwieństwie do rynku zachodniego (Stany Zjednoczone), w Europie większość exitów przeprowadzana jest na rynku prywatnym, w drodze transakcji M&A.

W kolejnych artykułach będziemy kontynuować tematykę wyjścia z inwestycji. Zajmiemy się m.in. problematyką konstruowania klauzul umownych regulujących wyjście inwestora ze spółki.

![Spotkanie z Bartoszem Józefowskim [1/3]: Od czego zacząć, czym jest dobry networking i jak ważna jest tzw. „coachability”.](https://blog.dgp.legal/wp-content/uploads/2018/03/KPT4-218x150.jpg)