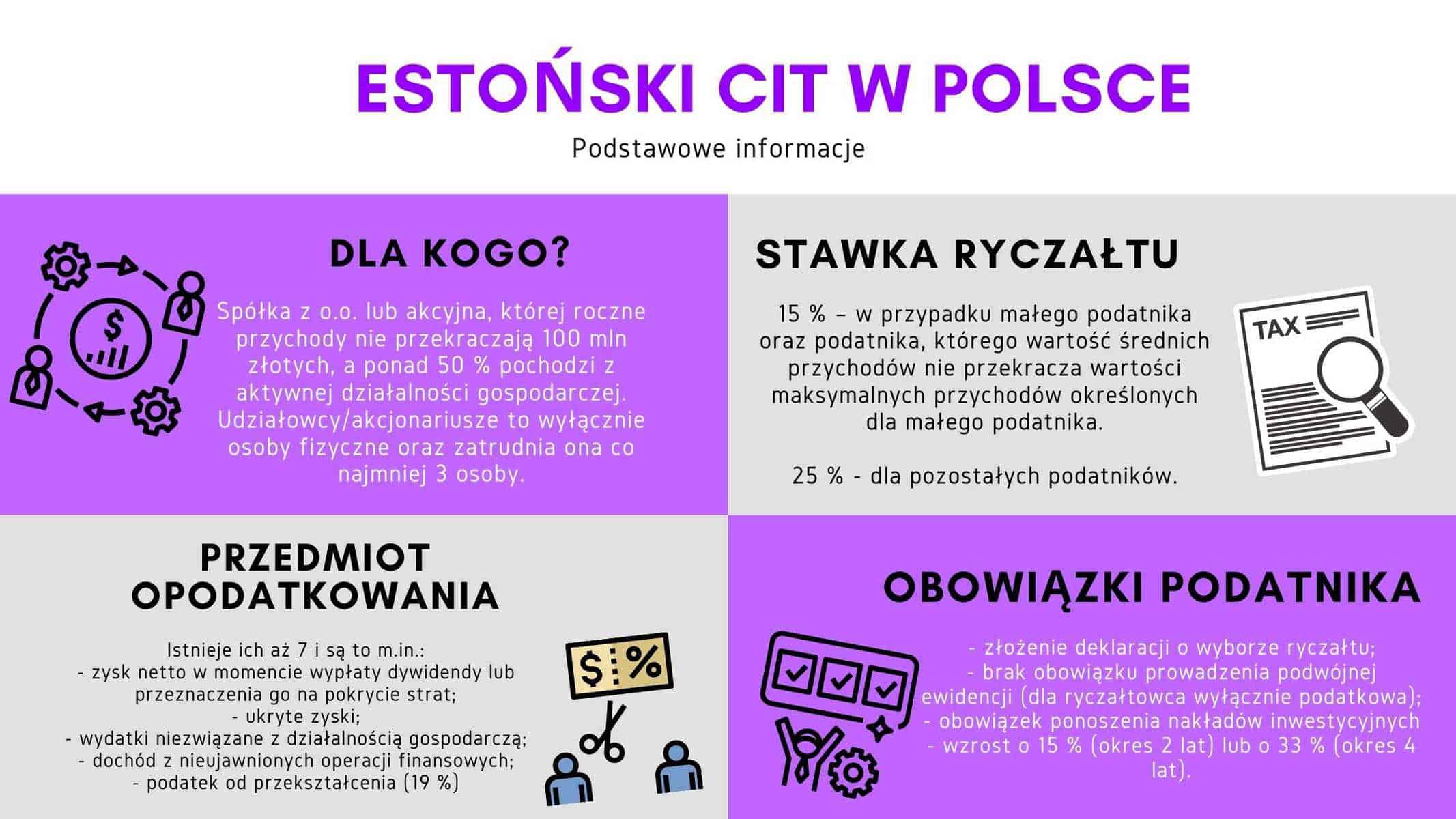

Dla kogo?

Estoński CIT to alternatywne opodatkowanie dla podatników, którzy spełniają łącznie wszystkie kryteria wyczerpująco wymienione w art. 28j ustawy CIT. Należą do nich:

1. Łączne przychody z działalności osiągnięte w poprzednim roku podatkowym nie przekroczyły 100 mln zł lub wartość średnich przychodów z działalności, obliczona na ostatni dzień poprzedniego roku podatkowego z okresu opodatkowania ryczałtem, nie przekroczyła 100 mln zł;

Próg przychodów oblicza się z uwzględnieniem kwoty należnego podatku VAT i odnosi się do całościowej kwoty przychodów osiągniętych w ubiegłym roku (wynikającej z zeznania podatkowego CIT-8 dla “nowych ryczałtowców” (= przychody podatkowe)). Dla podatnika rozpoczynającego prowadzenie działalności warunek ten uznaje się za spełniony w pierwszym roku podatkowym opodatkowania ryczałtem.

Jeśli w czasie trwania 4-letniego okresu opodatkowania ryczałtem przychody podatnika lub jego średnie przychody przekroczą 100 mln złotych, podatnik ten będzie mógł kontynuować opodatkowanie ryczałtem. Z tym jednak zastrzeżeniem, że będzie musiał ustalić domiar zobowiązania podatkowego. Jego wysokość wynosi 5% od nadwyżki ponad 100 mln złotych.

2. Mniej niż 50% przychodów podchodzi z tzw. pasywnych źródeł przychodów tzn. z wierzytelności, odsetek i pożytków od wszelkiego rodzaju pożyczek, z części odsetkowej raty leasingowej, z poręczeń i gwarancji, z praw autorskich lub praw własności przemysłowej (w tym z tytułu zbycia tych praw), ze zbycia i realizacji praw z instrumentów finansowych, z transakcji z podmiotami powiązanymi w rozumieniu art.11a ust. 1 pkt. 4 (kiedy w związku z nimi nie jest wytwarzana wartość dodana pod względem ekonomicznym lub jest ona znikoma);

Warunek ten ma uniemożliwić skorzystanie z ryczałtu tym podatnikom, którzy nie prowadzą aktywnej działalności gospodarczej, a jedynie opierają swoją działalność na pasywnych źródłach dochodów. Dla podatnika rozpoczynającego prowadzenie działalności warunek ten uznaje się za spełniony w pierwszym roku podatkowym opodatkowania ryczałtem.

3. Kryterium zatrudnienia:

a) podatnik zatrudnia na podstawie umowy o pracę co najmniej 3 osoby w przeliczeniu na pełne etaty, przez okres co najmniej 300 dni w roku podatkowym, a w przypadku gdy rokiem podatkowym nie jest okres kolejnych dwunastu miesięcy kalendarzowych – przez co najmniej 82% dni przypadających w roku podatkowym. Osoby te nie mogą być udziałowcami ani akcjonariuszami tego podatnika lub

b) podatnik ponosi miesięcznie wydatki w kwocie stanowiącej co najmniej trzykrotność przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw z tytułu wypłaty wynagrodzeń (sumujemy wszystkie wynagrodzenia i dzielimy przez ich ilość) na rzecz zatrudnionych na podstawie umowy innej niż umowa o pracę co najmniej 3 osób fizycznych (a w związku z wypłatą tych wynagrodzeń na podatniku ciąży obowiązek poboru zaliczek na podatek dochodowy od osób fizycznych i składek określonych w ustawie z 1998 r. o systemie ubezpieczeń społecznych). Osoby te nie mogą być udziałowcami ani akcjonariuszami tego podatnika.

W przypadku podatnika rozpoczynającego prowadzenie działalności nie musi on spełniać tego warunku w roku rozpoczęcia działalności. Jednakże w kolejnych latach podatnik stopniowo zobligowany jest do zatrudniania kolejnych osób. Począwszy od drugiego roku podatkowego podatnik jest obowiązany do corocznego zwiększenia zatrudnienia o co najmniej 1 etat w pełnym wymiarze czasu pracy. Musi to robić aż do osiągnięcia wielkości zatrudnienia określonej w tym przepisie.

Mały podatnik w pierwszym roku działalności ma zatrudnić jednego pracownika lub jedną osobę w oparciu o inną umowę niż umowa o pracę. Od drugiego roku będzie on jednak musiał w całości spełniać ten warunek.

4. Podatnik prowadzi działalność gospodarczą w formie spółki akcyjnej lub spółki z o.o., gdzie akcjonariuszami/udziałowcami są wyłącznie osoby fizyczne. Nie mogą one posiadać praw majątkowych związanych z prawem do otrzymania świadczenia jako założyciel (fundator) lub beneficjent fundacji, trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym;

Mogą oni jednak posiadać udziały, akcje czy ogół praw i obowiązków w spółce niebędącej osobą prawną.

5. Spółki te nie mogą posiadać udziałów (akcji) w kapitale innej spółki, tytułów uczestnictwa w funduszu inwestycyjnym lub w instytucji wspólnego inwestowania, ogółu praw i obowiązków w spółce niebędącej osobą prawną oraz innych praw majątkowych związanych z prawem do otrzymania świadczenia jako założyciel (fundator) lub beneficjent fundacji, trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym;

6. Podatnik, który nie sporządza w latach opodatkowania ryczałtem sprawozdań finansowych zgodnie z MSR na podstawie art. 45 ust. 1a i 1b ustawy o rachunkowości;

7. Podatnik złoży w terminie zawiadomienie do właściwego naczelnika urzędu skarbowego.

Komu nie przysługuje prawo do skorzystania z ryczałtu?

Przepisy znowelizowanej ustawy poza określeniem szczegółowych tzw. kryteriów wejścia, w art. 28k wprost wyłączają niektóre kategorie podmiotów z możliwości opodatkowania ryczałtem:

Wyłączenia o charakterze trwałym:

a) przedsiębiorstwa finansowe w rozumieniu art. 15c ust.16 ustawy o podatku dochodowym od osób prawnych tj. np. bank krajowy, instytucja kredytowa, spółdzielcza kasa oszczędnościowo,

b) instytucje pożyczkowe w rozumieniu art. 5 pkt 2a ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim,

c) podatnicy w stanie likwidacji lub upadłości,

d) spółki komandytowe i komandytowo-akcyjne.

Wyłączenia o charakterze czasowym:

a) podatnicy osiągający dochody, o których mowa w art. 17 ust. 1 pkt 34 lub 34a ustawy o CIT tj. 1) dochody uzyskane z działalności gospodarczej prowadzonej na terenie specjalnej strefy ekonomicznej (tzw. SSE) na podstawie zezwolenia, o którym mowa w art. 16 ust. 1 ustawy z dnia 20 października 1994 r. o specjalnych strefach ekonomicznych oraz 2) dochody podatników uzyskane z działalności gospodarczej określonej w decyzji o wsparciu, o której mowa w ustawie z dnia 10 maja 2018 r. o wspieraniu nowych inwestycji.

Podatnicy, którzy osiągają aktualnie dochody zwolnione na podstawie decyzji o wsparciu lub zezwolenia na prowadzenie działalności w SSE nie mogą skorzystać z ryczałtu. Jednakże, po wyczerpaniu limitu, albo po uchyleniu lub wygaśnięciu decyzji (zezwolenia) podatnik spełniający warunki określone w przepisach o ryczałcie może wybrać tę formę opodatkowania.

b) podmioty uczestniczące w podziałach, łączeniach i w transakcji wnoszenia wkładów niepieniężnych w postaci przedsiębiorstwa lub jego zorganizowanej części.

Podatnik uczestniczący w restrukturyzacji może wybrać opcję opodatkowania ryczałtem najwcześniej w trzecim roku podatkowym po rozpoczęciu działalności w wyniku wystąpienia zdarzenia połączenia, podziału, czy wniesienia (otrzymania) wkładu niepieniężnego. Jednakże nie wcześniej niż po 24 miesiącach od dnia wystąpienia jednego z tych zdarzeń.

c) podatnicy utworzeni:

- w wyniku połączenia albo podziału, albo

- przez osoby prawne, osoby fizyczne albo jednostki organizacyjne niemające osobowości prawnej wnoszące, tytułem wkładów niepieniężnych na poczet kapitału podatnika, składniki majątku uzyskane przez te osoby albo jednostki w wyniku likwidacji innych podatników, jeżeli te osoby albo jednostki posiadały udziały (akcje) tych innych likwidowanych podatników, albo

- przez osoby prawne, osoby fizyczne albo jednostki organizacyjne niemające osobowości prawnej, jeżeli w roku podatkowym, w którym podatnik został utworzony, lub w roku podatkowym bezpośrednio po nim następującym, zostało do niego wniesione na poczet kapitału uprzednio prowadzone przedsiębiorstwo, zorganizowana część przedsiębiorstwa albo składniki majątku tego przedsiębiorstwa o wartości przekraczającej łącznie równowartość w złotych kwoty 10 000 euro przeliczonej według średniego kursu euro ogłaszanego przez Narodowy Bank Polski w pierwszym dniu roboczym miesiąca poprzedzającego miesiąc, w którym wniesiono te składniki majątku, w zaokrągleniu do 1000 zł, przy czym wartość tych składników oblicza się, stosując odpowiednio przepisy art. 14

Nie mogą oni skorzystać z ryczałtu w roku podatkowym, w którym rozpoczęli działalność oraz w roku podatkowym bezpośrednio po nim następującym. Jednakże nie krócej niż przez okres 24 miesięcy od dnia utworzenia.

d) podatnicy którzy:

– zostali podzieleni przez wydzielenie albo

– wnieśli tytułem wkładu do innego podmiotu, w tym na poczet kapitału:

- uprzednio prowadzone przez siebie przedsiębiorstwo, zorganizowaną część przedsiębiorstwa albo składniki majątku tego przedsiębiorstwa o wartości przekraczającej łącznie równowartość w złotych kwoty 10 000 euro przeliczonej według średniego kursu euro ogłaszanego przez Narodowy Bank Polski w pierwszym dniu roboczym miesiąca poprzedzającego miesiąc, w którym wniesiono te składniki majątku, w zaokrągleniu do 1000 zł, przy czym wartość tych składników oblicza się, stosując odpowiednio przepisy art. 14, lub

- składniki majątku uzyskane przez tego podatnika w wyniku likwidacji innych podatników, jeżeli ten podatnik posiadał udziały (akcje) tych innych likwidowanych podatników.

Nie mogą oni skorzystać z ryczałtu w roku podatkowym, w którym dokonano podziału albo wniesiono wkład, oraz w roku podatkowym bezpośrednio po nim następującym. Jednakże nie krócej niż przez okres 24 miesięcy od dnia wystąpienia tych zdarzeń.

Na uwadze należy mieć także to, że w przypadku łączenia, podziału podmiotów lub wniesienia do spółki wkładu niepieniężnego, ww. przepisy stosuje się odpowiednio do podmiotów przejmujących lub otrzymujących wkład niepieniężny.

Kiedy podatnik utraci prawo do korzystania z estońskiego CITu?

Przypadki utraty prawa do opodatkowania ryczałtem wymienia enumeratywnie art. 28l znowelizowanej ustawy. Należą do nich m.in.:

- złożenie przez podatnika rezygnacji z opodatkowania ryczałtem w odpowiednim terminie;

- brak ponoszenia przez podatnika wymaganych wydatków na cele inwestycyjne lub na wynagrodzenie;

- niespełnienie warunków wymienionych w art. 28j ust.1 pkt. 1-6 znowelizowanej ustawy. Pamiętać należy tutaj, że w przypadku niespełnienia kryterium przychodów jest możliwe opłacenie domiaru zobowiązania podatkowego i pozostanie w ryczałcie;

- brak prowadzenia ksiąg podatkowych lub sytuacja kiedy dane z nich wynikające nie będą pozwalały na ustalenie wyniku finansowania netto;

- dojdzie do przejęć w drodze łączenia albo podziału podmiotów lub otrzymania wkładu niepieniężnego w postaci przedsiębiorstwa lub jego zorganizowanej części.

W przypadku utraty prawa do opodatkowaniem ryczałtem, podatnik może złożyć ponowne zawiadomienie po upływie 3 lat podatkowych. Jednakże nie wcześniej niż po upływie 36 miesięcy, następujących po roku kalendarzowym, w którym podatnik utracił prawo do opodatkowania ryczałtem.

Jakie są obowiązki podatnika na ryczałcie?

- Podatnik opodatkowany „estońskim CIT-em” nie ma obowiązku prowadzenia podwójnej ewidencji (osobnej dla celów podatkowych i osobnej dla celów księgowych). Nie będzie także musiał ustalać na bieżąco dochodu do opodatkowania. Podstawa opodatkowania ryczałtem jest bowiem oparta na wyniku zysku bilansowego (księgowego).

- Podatnik będzie zobowiązany do prowadzenia ksiąg rachunkowych oraz sporządzania sprawozdań finansowych na podstawie przepisów o rachunkowości.

- Podatnik dokonuje wyboru opodatkowania ryczałtem na okres czterech następujących po sobie lat podatkowych. W tym czasie będzie mógł z niego także zrezygnować. Ryczałt nie ma charakter bezwzględnego, co oznacza, że w przypadku naruszenia warunków jego stosowania podatnik utraci do niego prawo. W przypadku przekroczenia poziomu dochodów, będzie on mógł jednak zapłacić domiar zobowiązania podatkowego i pozostać w tym modelu opodatkowania. W celu rezygnacji z ryczałtu po zakończeniu czteroletniego okresu, spółka będzie zobligowana złożyć odpowiednią deklarację o rezygnacji.

Nakłady inwestycyjne:

- Spółka musi ponosić nakłady inwestycyjne w wysokości:

– 15 % ale nie mniej niż 20 tys. zł (w okresie dwuletnim) lub

– 33 % ale nie mniej niż 50 tys. zł (w okresie czteroletnim) – możliwość rozliczania w tym okresie uzależniona jest od złożenia odpowiedniej informacji do naczelnika Urzędu Skarbowego oraz przede wszystkim od spełnienia warunku realizacji znaczącej dla działalności podatnika inwestycji (kryterium jest nieostre).

Za nakłady na cele inwestycyjne nie będą uznane wydatki wymienione w art.28g ust.1 pkt 2 in fine znowelizowanej ustawy. Mowa tu m.in. o samochodach osobowych, środkach transportu lotniczego, czy innych aktywach wykorzystywanych głównie dla celów osobistych podatnika lub członków jego rodziny.

Alternatywą dla zwiększania nakładów inwestycyjnych jest możliwość zwiększenia wysokości wynagrodzeń pracowników. Wzrost musi wynieść co najmniej 20 % (ale nie mniej niż 30 tys. zł) w okresie dwuletnim. Wydatki te mogą obejmować także dodatkowe świadczenia oferowane pracownikom. Zaliczają się do nich np. dodatkowe ubezpieczenie medyczne, czy karnet sportowy (jeśli są one elementem wynagrodzenia wynikającym z umowy o pracę).

Kryteria odnoszące się do nakładów inwestycyjnych są nieco zmniejszone i zmienione dla małego podatnika i podatnika rozpoczynającego działalność.

- Spółka musi podjąć uchwałę o podziale wyniku finansowego (przeznaczeniu go do podziału zysku lub na pokrycie strat).

- Podatnik zobowiązany jest do złożenia deklaracji o wysokości dochodu osiągniętego za poprzedni rok podatkowy.

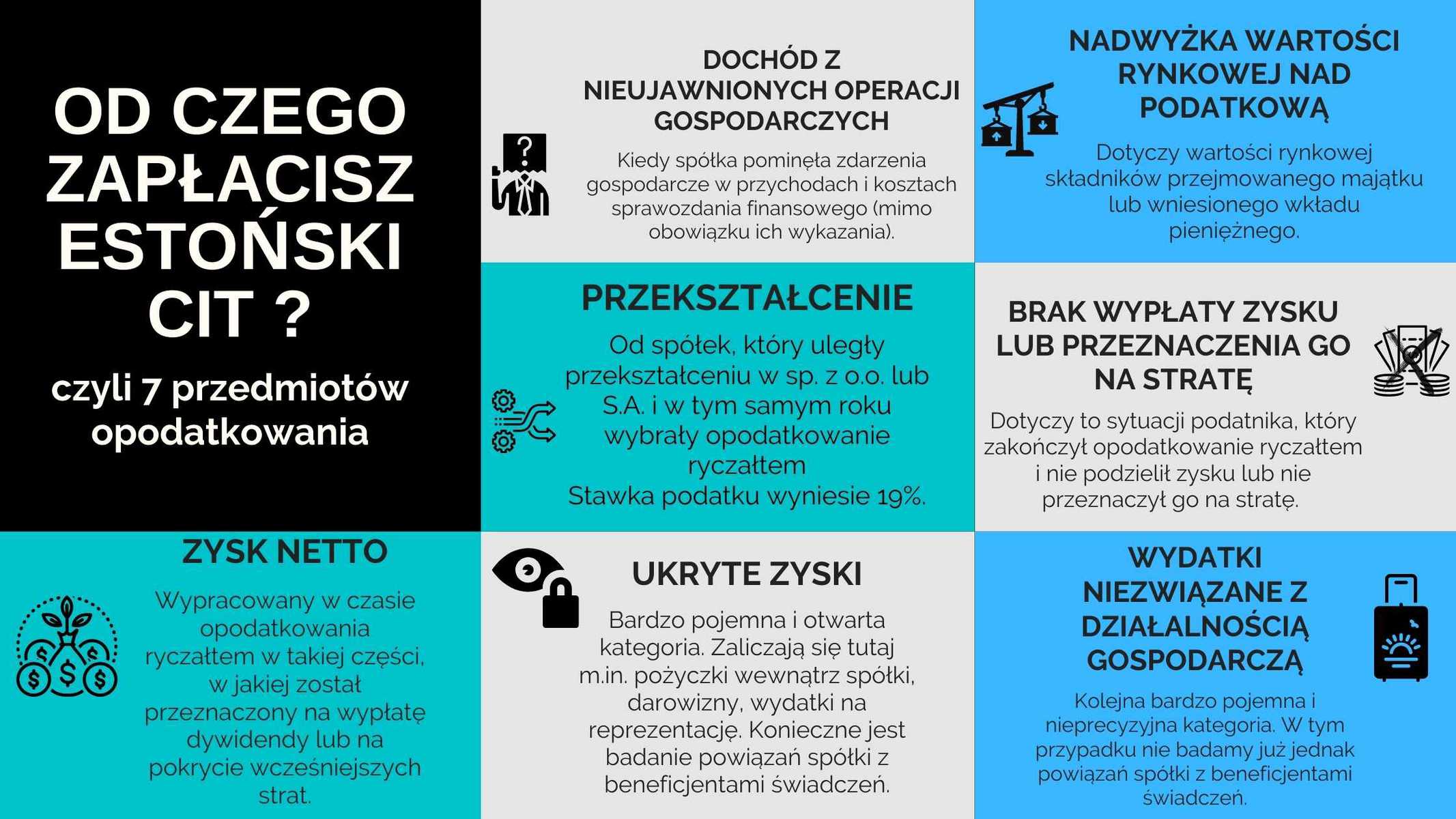

7 przedmiotów opodatkowania w estońskim CIT

Znowelizowana ustawa wymienia aż siedem różnych kategorii stanowiących przedmiot opodatkowania. Podatnicy przed przystąpieniem do estońskiego CITu muszą więc dokonać szczegółowej analizy poniższej listy. Należy sprawdzić, czy spółka (zakładając jej normalne funkcjonowanie) nie zostanie dodatkowo opodatkowana w ramach tego reżimu.

1. Zysk netto (także zaliczka na poczet przewidywanej dywidendy) wypracowany w czasie opodatkowania ryczałtem w takiej części, w jakiej został przeznaczony na wypłatę dywidendy dla akcjonariuszy/udziałowców lub na pokrycie strat powstałych przed opodatkowaniem ryczałtem.

Opodatkowaniu podlegają wyłącznie zyski wypracowane w okresie korzystania z ryczałtu (również gdy będą przeznaczone na pokrycie strat).

2. Ukryte zyski

Jest to szczególna (nowa) kategoria dochodu do opodatkowania w ramach ryczałtu. Katalog jest bardzo szeroki i zaliczają się do niego różnego rodzaju świadczenia: pieniężne, niepieniężne, odpłatne, nieodpłatne lub częściowo odpłatne, zrealizowane w związku z prawem do udziału w zysku, ale inne niż podzielony zysk, bezpośrednio lub pośrednio na poczet wspólników (akcjonariuszy) lub podmiotów z nimi powiązanych albo na rzecz podmiotów powiązanych z podatnikiem. Za “ukryte zyski” ustawodawca uznaje m.in. pożyczki spółki na rzecz wspólników (akcjonariuszy), opłaty / odsetki / prowizje z tytułu pożyczek (kredytów) udzielonych spółce przez wspólników (akcjonariuszy). W wyliczeniu z art. 28m ust.3 znajdują się także np. wydatki na reprezentację, darowizny, świadczenia na rzecz prywatnych lub rodzinnych fundacji.

Katalog ustawowy „ukrytych zysków” nie jest katalogiem wyczerpującym, lecz otwartym. Stwarza to niebezpieczeństwo podczas interpretacji przepisów przez organy podatkowe. Ciężar dowodu co do wykorzystania składnika majątku na cele działalności gospodarczej spoczywa na podatniku. Opodatkowaniu w odpowiedniej wysokości procentowej będą podlegały też składniki majątku wykorzystywane na tzw. cele mieszane (czyli i osobiste i związane z działalnością gospodarczą).

Do ukrytych zysków nie zalicza się natomiast m.in. wynagrodzenia dla wspólników będących osobami fizycznymi do wysokości pięciokrotności średniego wynagrodzenia miesięcznego w sektorze przedsiębiorstw.

3. Wydatki niezwiązane z działalnością gospodarczą

W tym przypadku nie jest konieczne badanie powiązań z podmiotem na rzecz którego dokonuje się wypłaty lub z którym dokonywana jest transakcja. Kategoria ta (podobnie jak kategoria ukrytych zysków) pozostaje otwarta i bardzo nieprecyzyjna.

4. Nadwyżka wartości rynkowej składników przejmowanego majątku lub wniesionego wkładu niepieniężnego (w przypadku łączenia, podziału, przekształcenia podmiotów lub wniesienia w drodze wkładu niepieniężnego przedsiębiorstwa lub jego zorganizowanej części) ponad ich wartość podatkową.

5. W przypadku podatnika, który zakończył opodatkowanie ryczałtem – opodatkowanie w związku z brakiem wypłaty dywidendy dla udziałowców/akcjonariuszy lub brakiem przeznaczenia zysku na pokrycie straty.

Przedmiotem opodatkowania jest łączna wartość zysków netto wypracowanych przez spółkę w każdym roku podatkowym stosowania ryczałtu.

6. Dochód z tytułu nieujawnionych operacji gospodarczych

Powstaje on w związku z pominięciem zdarzeń (operacji) gospodarczych w przychodach i kosztach sprawozdania finansowego spółki (pomimo obowiązku ich wykazania).

7. Podatek od dochodu z przekształcenia

Spółki, które powstały w wyniku przekształcenia i których pierwszym rokiem podatkowym po przekształceniu jest jednocześnie pierwszy rok podlegania estońskiemu CIT, będą zobligowane do zapłaty podatku od dochodu z przekształcenia. Jego stawka wynosi 19% i będzie on obliczany od nadwyżki wartości rynkowej majątku nad wartością podatkową (określanymi na dzień przekształcenia). To rozwiązanie ma zapobiegać działaniom optymalizacyjnym. Podatnicy, którzy wybiorą ryczałt w roku następnym po roku przekształcenia nie będą zobowiązani do zapłaty podatku od przekształcenia.

Podstawa opodatkowania

Podatnik będzie ustalał podstawę opodatkowania na podstawie wyniku bilansowego (szczegółowy sposób opisany jest w art. 28m znowelizowanej ustawy).

Stawki podatku w estońskim CIT

Zgodnie z art. 28o znowelizowanej ustawy stawki ryczałtu prezentują się następująco:

- 15 % – w przypadku małego podatnika oraz podatnika, którego wartość średnich przychodów nie przekracza wartości maksymalnych przychodów określonych dla małego podatnika.

- 25 % – dla pozostałych podatników.

Przepisy pozwalają jednak na obniżenie tej stawki opodatkowania o 5 punktów procentowych (do 10% lub 20%). Warunkiem jest ponoszenie dodatkowych nakładów inwestycyjnych w wymiarze co najmniej: 50% (dla okresu 2-letniego) lub 110 % (dla okresu 4-letniego).

Tak, jak w klasycznym modelu CIT, tak i w „estońskim CIT” dochód spółki będzie opodatkowany dwukrotnie: przez spółkę oraz jej wspólników. Podatek wspólników w czasie korzystania przez spółkę z ryczałtu może być jednak obniżony (poprzez odliczenie podatku należnego zapłaconego przez tę spółkę od dochodu z zysku podzielonego, który przypada na przychód współnika lub akcjonariusza tej spółki.)

Podatnik będzie zobligowany do zapłaty domiaru podatku (5 %) w przypadku przekroczenia przychodów rocznych ponad 100 mln złotych oraz pozostawania w modelu opodatkowania „estońskim CIT-em”.

Jakie są potencjalne korzyści z przejścia na ryczałt?

Poprawa sytuacji finansowej spółek

„Estoński CIT” ma przyczynić się do wzrostu kapitałów własnych przedsiębiorstw, poprawy ich płynności finansowej i zdolności kredytowej. Jego celem jest także zwiększenie konkurencyjności przede wszystkim mniejszych, niezależnych przedsiębiorstw. Takim podmiotom trudniej jest o otrzymanie zewnętrznego finansowania. Jednocześnie nie mogą one liczyć na pomoc od dużych podmiotów z nimi powiązanych.

Odroczenie momentu powstania obowiązku podatkowego

Nowy model opodatkowania zakłada zmianę momentu powstania obowiązku podatkowego. Spółki nie będą musiały zapłacić podatku aż do momentu wypłaty dywidendy dla udziałowców/akcjonariuszy lub przeznaczenia ich na pokrycie powstałej straty. Zysk będą mogły natomiast przeznaczać na rozwój przedsiębiorstwa.

Niższy podatek

Ustawodawca zachęca przedsiębiorców do skorzystania z „estońskiego CIT-u”, wskazując, że w razie wypłaty dywidendy, łączne opodatkowanie ma być niższe.

Mniej formalności

„Estoński CIT” zakłada odejście od konieczności prowadzenia ewidencji podatkowej, a także ograniczenie liczby formalności i obowiązków administracyjnych. Podatnik będzie stosował zasady opodatkowania łatwiejsze, bo oparte na przepisach o rachunkowości

Ułatwienie dla “pionierów”

Podatnicy rozpoczynający działalność oraz mali podatnicy, którzy dokonają wyboru opodatkowania ryczałtem w roku 2021 będą w pierwszym dwuletnim okresie opodatkowania zwolnieni z obowiązku ponoszenia nakładów na cele inwestycyjne.

Ryzyka „estońskiego CIT-u”

1. Wysokie nakłady inwestycyjne

„Estoński CIT” nie będzie atrakcyjny (lub będzie sprawiał kłopoty w spełnieniu jego wymogów) dla spółek, który poniosły już dotychczasowo (w perspektywie historycznej) wysokie wydatki na środki trwałe. Będzie im wówczas trudniej osiągnąć odpowiednio 15% lub 33% wzrostu nakładów inwestycyjnych. Należy także zwrócić uwagę na zawarte w art. 28g wyszczególnienie tych środków trwałych, których zakup nie zostanie zaliczony na poczet nakładów inwestycyjnych. Należą do nich np. samochody osobowe, czy składniki majątku przeznaczone głównie dla celów osobistych wspólników (akcjonariuszy) lub ich rodzin.

2. Tylko środki trwałe

Model opodatkowania ryczałtem przewiduje, że podatnik powinien ponosić wydatki inwestycyjne. Mowa jednak wyłącznie o inwestowaniu w środki trwałe. „Estoński CIT” nie będzie więc opłacalny dla spółek, które chciałyby zainwestować w środki niematerialne i nowe technologie. Inwestować można m.in. w licencje, patenty, know-how czy prawa autorskie.

3. Wyłączenie preferencji podatkowych

Wybór tej formy opodatkowania wyłączy spółkom możliwość korzystania z preferencji (ulg) podatkowych, które funkcjonują w podstawowym CIT takich jak np. odliczanie od podstawy opodatkowania m.in. przekazywanych darowizn, czy kosztów ponoszonych w związku z prowadzoną działalnością badawczo-rozwojową (tzw. ulga B+R). Nie będzie można skorzystać także z preferencyjnej stawki podatkowej powiązanej z IP BOX (przewidzianej dla podmiotów uzyskujących dochód ze sprzedaży produktów lub usług wytwarzanych w oparciu o prawo własności intelektualnej) czy ulgi na złe długi. Ponadto podatnik, który przed rozpoczęciem opodatkowania ryczałtem osiągnął stratę podatkową i uzyskał prawo do jej odliczenia, co do zasady straci to uprawnienie. Korzystanie z wyżej wymienionych ulg może okazać się dla podatnika korzystniejsze niż wybór „estońskiego CIT-u”.

4. Odroczenia ale nie obniżenie

Często podkreśla się, że tak naprawdę model ten ma stanowić w praktyce odroczenie płatności podatku, a nie jego rzeczywiste obniżenie. Zwłaszcza mając na uwadze obowiązujące w nim stawki. Są one bowiem wyższe o sześć punktów procentowych od tych w klasycznym modelu opodatkowania.

5. Ukryte zyski

„Estoński CIT” nie jest korzystny dla spółek, które są np. dofinansowywane pożyczkami otrzymywanymi od wspólników (akcjonariuszy) i powiązanych z nimi osób. Biorąc pod uwagę szerokie rozumienie definicji „ukrytych zysków”, spółka będzie zobowiązana do zapłaty podatku od takich transakcji. Nie ma to miejsca w klasycznym opodatkowaniu CIT.

Najsensowniejszym wyjściem dla wszystkich podatników wahających się nad ryczałtem jest przeczekanie tego roku, pozostając w klasycznym modelu opodatkowania CIT

Podsumowanie

W licznych opracowaniach oraz komentarzach podkreśla się, iż polska wersja „estońskiego CIT-u” nie jest prosta i przejrzysta, po czym zapewniał rząd przy wprowadzaniu nowego modelu opodatkowania. W rzeczywistości wprowadzone rozwiązania pozostawiają wiele do życzenia. Odczucie to pogłębia fakt, że opublikowany w grudniu przez Ministerstwo Finansów projekt objaśnień nowych przepisów liczy sobie aż 123 strony. Mimo to wydaje się wciąż nie rozwiewa pojawiających się wątpliwości i niepewności interpretacyjnych. W 2021 r. zapowiedziano udostępnienie oficjalnego przewodnika (objaśnień) po „estońskim CIT”, które będą miały moc wiążącą dla administracji skarbowej. Stanowić będą one instrument na wzór ogólnej interpretacji podatkowej znajdującej zastosowanie dla wszystkich podatników.

Z uwagi na powyższe, wydaje się, że najsensowniejszym wyjściem dla wszystkich wahających się podatników przeczekanie tego roku. Pozostając w klasycznym modelu opodatkowania CIT-em, będą oni mieli możliwość sprawdzenia jak w praktyce wygląda nowy model opodatkowania. Będą mogli zapoznać się z opiniami “pionierów estońskiego CITu” oraz analizami ekspertów. Da im to także czas na zaznajomienie się z oficjalnymi objaśnieniami Ministerstwa Finansów. Do nowego rozwiązania najlepiej podchodzić z dużą dozą ostrożnością, konsultując uprzednio jego wybór z profesjonalnym doradcą.

O każdym nowym tekście informujemy na naszym fanpage’u na facebook’u oraz profilu na Linkedin.

Odwiedź stronę naszej Kancelarii: www.dgp.legal

![Spotkanie z Bartoszem Józefowskim [1/3]: Od czego zacząć, czym jest dobry networking i jak ważna jest tzw. „coachability”.](https://blog.dgp.legal/wp-content/uploads/2018/03/KPT4-218x150.jpg)