Zwolnienie podatkowe dla transakcji wymiany udziałów, które w polskim prawie określone zostało odpowiednio w art. 24 ust. 8a ustawy o PIT i art. 12 ust. 4d ustawy o CIT to doskonały przykład sytuacji, w której sposób przeprowadzenia operacji kapitałowych jest ściśle zdeterminowany wykładnią przepisów prawa podatkowego. Jednocześnie można tu zaobserwować diametralne – a zarazem zupełnie niepotrzebne – rozejście się (lub nawet w sensie praktycznym ‘rozdwojenie’) porządku prawnego na ten uznawany za obowiązujący przez organy skarbowe oraz na wynikający z konsekwentnego oraz jednolitego orzecznictwa sądów administracyjnych.

Czym jest wymiana udziałów?

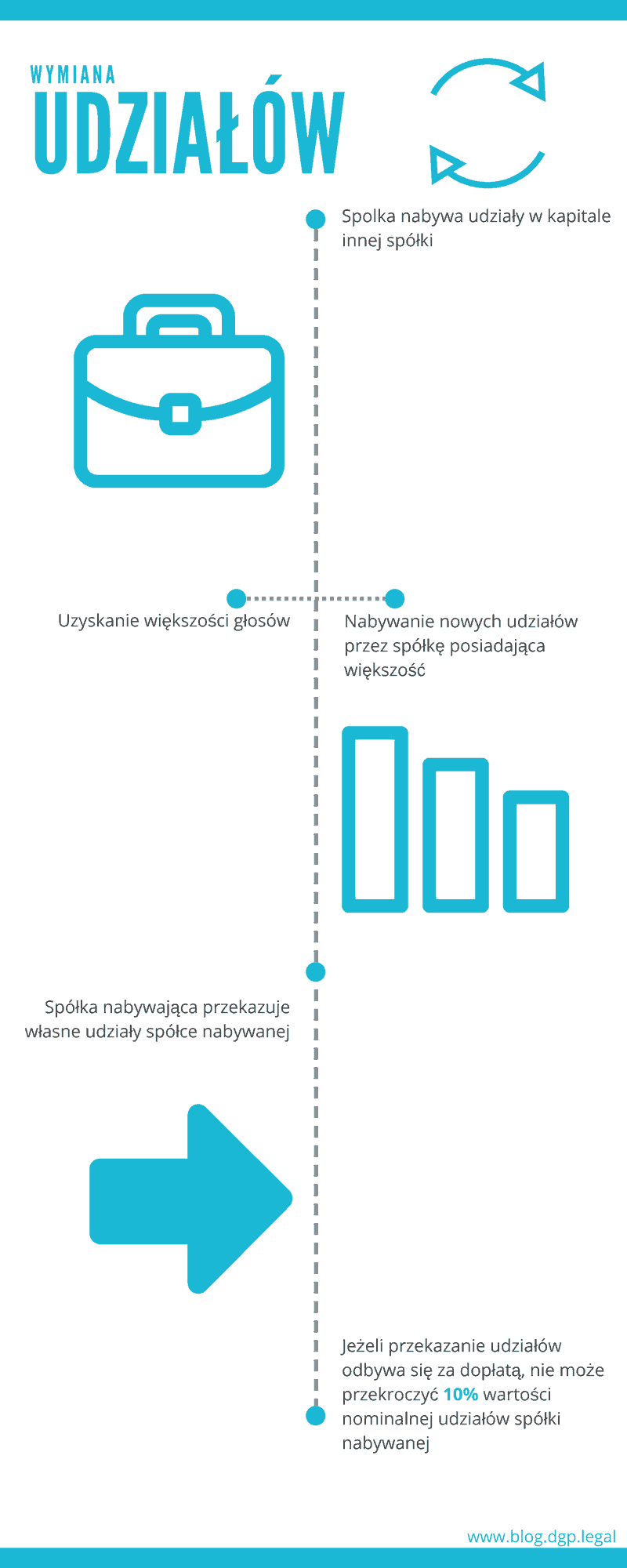

Wymiana udziałów definiowana jest jako nabycie przez daną spółkę (‘spółka nabywająca’) udziałów w kapitale innej spółki (‘spółka nabywana’), które prowadzi do uzyskania większości głosów w spółce nabywanej lub też, w przypadku posiadania już tej większości, jako nabywanie dodatkowych udziałów w spółce.

W zamian spółka nabywająca przekazuje wspólnikom spółki nabywanej swoje własne udziały wraz z ewentualną dopłatą pieniężną w wysokości nie wyższej niż 10% wartości nominalnej jej udziałów (a w przypadku braku wartości nominalnej – wartości rynkowej udziałów spółki nabywającej przekazanych wspólnikom spółki nabywanej).

Definicja wymiany udziałów i związanego z nią zwolnienia podatkowego stanowi wdrożenie w polskim prawie postanowień art. 2 lit e) i art. 8 ust. 1 dyrektywy Rady 2009/133/WE z dnia 19 października 2009 r. w sprawie wspólnego systemu opodatkowania mającego zastosowanie w przypadku łączenia, podziałów, podziałów przez wydzielenie, wnoszenia aktywów i wymiany udziałów (…). Zwolnienie to pełni bardzo istotną funkcję w procesach konsolidacji kapitałowych, gdy z różnych względów nie jest możliwe lub pożądane bezpośrednie połączenie spółek.

Typowe transakcje mają na celu m.in. skupienie w ramach grupy kapitałowej kilku niezależnych firm stanowiących dotychczas własność jednej osoby lub grupy współpracujących osób, reorganizacje w ramach grup kapitałowych, akwizycje w modelu wymiany udziałów (swap acquistion).

Kontrowersje w wykładni przepisów

Pomijając pierwszy okres obowiązywania przepisów o wymianie udziałów w polskim prawie, gdy instytucja ta została wprowadzona jedynie do ustawy o podatku dochodowym od osób prawnych z pominięciem analogicznej regulacji w podatku PIT (taki stan prawny, niezgodny z europejską wykładnią właściwych dyrektyw podatkowych, utrzymywał się od akcesji Polski do UE w 2004 roku aż do 2011 roku, zob. http://curia.europa.eu/juris/liste.jsf?language=en&num=C-321/05, http://curia.europa.eu/juris/liste.jsf?language=en&jur=C,T,F&num=C-%2028/95&td=ALL), problemy wykładni skupiały się wokół dwóch zagadnień:

1) wymiaru podmiotowego stosowania zwolnienia, tj. czy udziały zapewniające większość głosów muszą zostać zbyte przez jednego wspólnika czy też może być to grupa wspólników i

2) wymiaru czasowego, tj. czy wymiana udziałów musi nastąpić w ramach jednej transakcji czy też transakcje mogą zostać rozłożone w czasie.

Próby rozwiania wątpliwości

Ostatnia zmiana przepisów PIT i CIT o wymianie udziałów, która weszła w życie z dniem 1 stycznia 2015 roku miała rozwiązywać ww. problemy definitywnie przecinając dotychczasowe spory. W związku ze zmianą art. 24 ust. 8a i 8b ustawy o PIT oraz art. 12 ust. 4d i ust. 11 ustawy o CIT, a przede wszystkim wprowadzeniem nowych przepisów (art. 24 ust. 8c ustawy o PIT oraz art. 12 ust. 12 ustawy o CIT) wydawało się, że dopuszczalność stosowania zwolnienia podatkowego w razie wymiany udziałów przez grupy wspólników nie będzie już budziła wątpliwości, podobnie jak przeprowadzenie wymiany w ramach wielu transakcji (w okresie nieprzekraczającym jednak – zgodnie z wolą ustawodawcy – 6 miesięcy od miesiąca pierwszego nabycia).

Niekorzystna interpretacja Ministra Finansów

Niestety, Minister Finansów postanowił dokonać z urzędu zmiany korzystnej dla podatnika interpretacji indywidualnej z dnia 02 grudnia 2015 r. (IPPB2/4511-960/15-4/PW) i w ramach interpretacji zmieniającej z dnia 22 lutego 2016 roku (DD9.8220.2.46.2016.KZU) uznać stanowisko podatnika za nieprawidłowe.

Opierając się na redakcyjnej zmianie treści art. 24 ust. 8a ustawy o PIT oraz art. 12 ust. 4d ustawy o CIT, gdzie słowo ‘wspólnik’ w liczbie mnogiej zastąpiono w ramach nowelizacji wprowadzonej od 2015 roku liczbą pojedynczą, Minister Finansów stwierdził autorytatywnie, że „przy określeniu warunków, na jakich wniesienie aportem udziałów (akcji) innej spółki uznaje się za wymianę udziałów, w ustawie wprowadzono określenie „wspólnika” w liczbie pojedynczej, zastępując dotychczasowe wyrażenie „wspólników” w liczbie mnogiej. (…) neutralna podatkowo wymiana udziałów ma miejsce w przypadku nabycia od pojedynczego wspólnika innej spółki udziałów (akcji) tej spółki (…).

Powyższa wykładnia jest w oczywisty sposób błędna, gdyż pomija w kompromitujący dla Ministra Finansów sposób oficjalną treść uzasadnienia rządowego projektu ustawy zmieniającej PIT i CIT (druk nr 2330 z dnia 14 kwietnia 2014 r.), gdzie w stosunku do identycznego brzmienia proponowanych przepisów wskazano, iż „Poza zmianami o charakterze redakcyjnym oraz dostosowawczym wprowadza się regulację mającą na celu dookreślenie zakresu podmiotowego zwolnienia oraz wskazanie, iż spełnienie warunków dotyczących transakcji wymiany udziałów można oceniać przez pryzmat grupy wspólników, o ile transakcje wymiany udziałów, które doprowadziły do spełnienia warunków do korzystania ze zwolnienia, nastąpiły w okresie 6 miesięcy poprzedzających uzyskanie bezwzględnej większości praw głosów w spółce, której udziały (akcje) są nabywane.”

Stanowisko sądów

Jak można było się spodziewać sądy administracyjne nie podzieliły poglądu Ministra Finansów wskazując, że ograniczenie stosowania ww. przepisów tylko do przypadku, gdy wymiany udziałów dokonuje odrębnie każdy ze wspólników „stanowiłoby warunek nadmiernie restrykcyjny, niweczący w istotnym stopniu cele leżące u podstaw Dyrektywy Rady 2009/133/WK” , a „zmianie terminu „wspólników” na „wspólnika” nie można przypisać znaczenia ograniczającego neutralność wymiany udziałów zapewnioną w przepisach Dyrektywy 2009/133/WE implementowanych do polskiego porządku prawnego.”

Powyższy pogląd stał się w orzecznictwie poglądem powszechnie przyjmowanym (III SA/Wa 2698/16, wyrok WSA w Warszawie z dnia 17 sierpnia 2017 r., I SA/Wr 463/17, wyrok WSA we Wrocławiu z dnia 26 lipca 2017 r., I SA/Po 199/17, wyrok WSA w Poznaniu z dnia 28 czerwca 2017 r., I SA/Gd 1573/16. wyrok WSA w Gdańsku z dnia 15 marca 2017 r., I SA/Sz 862/16, wyrok WSA w Szczecinie z dnia 03 listopada 2016 r., I SA/Wr 449/16, wyrok WSA we Wrocławiu z dnia 07 września 2016 r., I SA/Łd 453/16, wyrok WSA w Łodzi z dnia 03 sierpnia 2016 r., I SA/Gl 409/16, wyrok WSA w Gliwicach z dnia 22 czerwca 2016 r., VI SA/Wa 194/15, wyrok WSA w Warszawie z dnia 02 września 2015 r.).

Bardzo charakterystyczny pozostaje upór administracji skarbowej w forsowaniu stanowiska, które konsekwentnie odrzucają sądy. Nie jest to jednak bynajmniej element aktualnej polityki, ale choroba chroniczna występująca praktycznie od zawsze pod rządami każdej kolejnej administracji. Obywatele – podatnicy pozostają ze smutnym wrażeniem braku racjonalności działania organów Rzeczypospolitej, szacunku do obywateli, erozji powagi państwa, a wreszcie marnowania czasu urzędników, sędziów oraz ich samych.

Odprowadzanie podatków w związku z działalnością spółki bywa bardzo skomplikowane. Jeżeli planujesz dokonanie ważnej transakcji i zastanawiasz się nad jej konsekwencjami podatkowymi lub po prostu potrzebujesz wsparcia w tej sferze w ramach prowadzonej działalności, zapraszamy do kontaktu. Przedyskutujemy sporne kwestie i zajmiemy się przygotowaniem niezbędnej dokumentacji prawnej i podatkowej.

![Spotkanie z Bartoszem Józefowskim [1/3]: Od czego zacząć, czym jest dobry networking i jak ważna jest tzw. „coachability”.](https://blog.dgp.legal/wp-content/uploads/2018/03/KPT4-218x150.jpg)